银河晨报2022.7.28

1. 通信:数字中国建设新突破,新基建网络强国新发展

2. 军工:22Q2基金军工持仓占比回升,积极布局全年确定性增长机会

3. 机械:持仓市值回升,光伏设备保持高位—2022Q2基金持仓分析

4. 电新:当升科技重磅推出6款战略新品,能源局就产业链涨价提出建议

/// 银河观点 ///

通信:数字中国建设新突破,新基建网络强国新发展

赵良毕丨通信行业分析师

一、核心观点

(一)事件

近日,第五届数字中国建设峰会于福州以主题为“创新驱动新变革,数字引领新格局”顺利举行。本届峰会21个分论坛、签约数字经济项目565个、上百次主题演讲、总投资额2990亿元等为中国数字基建聚智汇力,新产品技术发布会展现数字化发展成果。总体而言,自十八大以来数字中国建设取得重要进展和显著成效,国家高度重视、统筹推进新一轮科技革命和产业变革趋势,采取系列重大决策部署,指引我国数字经济发展不断取得突破并取得显著成就。

(二)中国数字建设稳步提升居全球领先,数字经济发展催化新基建加速

近五年,我国数字经济规模总量稳居世界第二,规模从27.2万亿元增至45.5万亿元,年均复合增长率达13.6%,占国内生产总值比重从32.9%提升至39.8%,成为推动经济增长的主要驱动力之一。峰会发布《数字中国发展报告》指出,截至2021年底,中国已建成142.5万个5G基站,总量占全球60%以上,5G用户数达到3.55亿户,千兆用户规模达3456万户,行政村、脱贫村通宽带率达100%。IPv6活跃用户数达6.08亿,网络地址资源总量位居世界第一。算力规模全球排名第二,近5年算力年均增速超过30%。目前中国建成全球规模最大、技术领先的网络基础设施。峰会发布《全民数字素养与技能发展研究报告》显示,截至2021年底,全国软件业从业人员平均人数809万人,同比增长7.4%,我国数字技术专业人员规模庞大,数字化转型发展增长动能强。峰会发布《数字技术创新应用场景》展现,248项数字技术创新应用场景,其中应用场景建设需求37项,应用场景解决方案164项,应用场景典型案例47项。各项目积极探索各行业各领域数字技术典型应用场景,共同将应用场景转化为市场机会、转化为具体的落地项目。目前我国网民规模达10.32亿,互联网普及率达73.0%,彰显出互联网市场巨大的发展潜力和无穷的创新活力,有望为中国经济的未来增添更加绚丽的图景中国基金排名,为中国在全球新一轮产业竞争中抢占制高点提供更加强劲的动能。中国数字领域国际合作稳步拓展,已与17个国家签署“数字丝绸之路”合作谅解备忘录,与23个国家建立“丝路电商”双边合作机制,数字贸易竞争力持续增强。总体而言,我国数字产业质量规模迈上新台阶,数字经济规范发展进入新阶段,数字经济新基建呈现蓬勃发展态势。

二、投资建议:数字经济新基建有望超预期,关注光网络市场需求增量

三、风险提示

原料价格上升风险;全球疫情影响及国外政策环境不确定性;5G规模化商用推进不及预期。

军工:22Q2基金军工持仓占比回升,积极布局全年确定性增长机会

李良丨军工行业分析师

胡浩淼丨军工行业分析师

一、核心观点

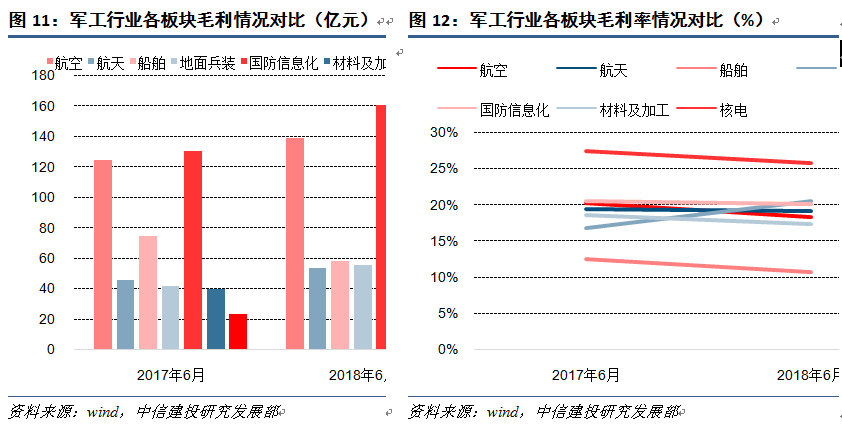

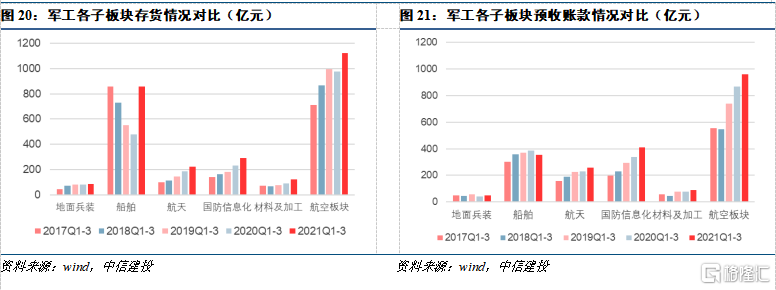

(一)22Q2基金军工持仓占比回升,板块处于超配状态

2022年初,受美联储加息预期、俄乌冲突等影响,军工板块大幅回撤,基金调仓/减仓动作明显,2022Q2有所回暖,机构持仓比例回升至4.41%,同比增长1.32pct,环比增长0.69pct。展望未来,我们认为军工产业下游需求的计划性强且依然强劲,随着国内疫情逐步趋稳,叠加行业产能扩张持续推进,军工板块全年业绩在21年高增长基础上的线性外推将依然成立,军工板块中长期投资价值进一步凸显。

(二)基金军工持仓集中度环比大幅下降

2022Q2军工持仓集中度64.62%,环比大幅下降13.18pct。从细分赛道上来看,以紫光国微、中航光电、振华科技为代表的军工元器件领域,以中航高科、宝钛股份和西部超导为代表的军用新材料领域以及中航沈飞、航发动力为代表的航空主机领域,因其较高的行业景气度,受到机构投资者的青睐。

(三)军工板块依然处于超配状态

2020Q3是板块超配比例走势的拐点。2021年该比例逐季走高,21Q4升至近十年高点,超配比例达1.56%。2022Q2超配比例从Q1的1.02%回升至1.54%。我们认为,军工板块作为景气度较高且确定性提升的板块之一,超配军工将成为新常态。

二、投资建议

三、风险提示

“十四五”规划和军工改革不及预期的风险。

机械:持仓市值回升,光伏设备保持高位—2022Q2基金持仓分析

鲁佩丨机械行业分析师

范想想丨机械行业分析师

一、核心观点

(一)2022Q2机械板块基金持仓规模回升,持仓占比略有提高

选取截至2022年6月30日全市场主动偏股型公募基金,包括普通股票型、偏股混合型、灵活配置性、平衡混合型人民币基金共6225支公募基金作为研究对象,合计总规模8.82万亿元,分析公募基金前十大重仓股中机械行业公司的变化情况。今年二季度,随着全国疫情防控形势的逐步好转和企业复工复产的持续推进,供应链快速畅通,此前受到抑制的市场需求加速释放,6月份制造业PMI重回扩张区间,制造业景气不断修复,光伏和锂电等细分行业保持较高景气水平。2022Q2偏股型基金重仓机械行业持仓市值合计1204.94亿元中国基金排名,环比上升23.66%;在基金总规模中占比2.96%,环比增加0.29pct。

(二)持仓板块更加集中于光伏设备等高景气赛道

2022Q2持仓市值排在前五的细分子行业为光伏设备、基础件、其他专用机械、仪器仪表和其他通用机械,持仓市值占机械板块持仓总市值的比例分别为23.76%、12.47%、12.08%、10.82%和8.44%。前五大细分子行业持仓市值占机械板块持仓总市值的比例继续提升,达到67.57%%。起重运输设备、工程机械、3C设备三个细分子行业持仓市值迅猛增长,环比分别增加239.15%、228.85%、180.71%;持仓市值下降幅度排名前三的细分板块是叉车、工业机器人及工控系统、纺织服装机械,环比分别下降95.00%、72.97%和66.93%。

(三)2022Q2基金大幅加仓光伏、工程机械等相关个股

2022Q2共有164只机械个股得到偏股型公募基金重仓,相比2022Q1增加8只个股;前十大重仓机械个股市值合计626.07亿元,环比增加7.13%。从持仓占总规模比例变化情况来看,2022Q2基金加仓明显的有迈为股份(+4.16pct)、三一重工(+3.59pct)、双环传动(+1.71pct)、高测股份(+1.71pct)、海目星(1.25pct)、奥特维(+0.99pct)、中国船舶(+0.96pct)、晶盛机电(+0.85pct)、美畅股份(+0.80pct)、时代电气(+0.75pct);减持较多的包括先导智能(-4.54pct)、埃斯顿(-1.24pct)、青鸟消防(-1.24pct)、江苏神通(-1.16pct)、新莱应材(-0.60pct)、杰瑞股份(-0.59pct)、英维克(-0.40pct)、杭氧股份(-0.38pct)、凌霄泵业(-0.32pct)、杰克股份(-0.31pct)。

二、投资建议

长期看好具备较高投资价值的景气赛道优质个股,重点细分方向包括光伏设备(N型电池片产业化带来的设备投资)、新能源汽车相关装备(锂电、氢能、储能、充换电等方向设备投资)、工业机器人、工业母机、专精特新等领域。

三、风险提示

产业政策变化的风险;细分行业竞争加剧的风险;原材料价格大幅上涨的风险;制造业投资低于预期的风险;新技术发展不及预期的风险。

电新:当升科技重磅推出6款战略新品,能源局就产业链涨价提出建议

周然丨电新行业分析师

一、核心观点

(一)新能源车方面

1)当升科技重磅推出6款战略新品;2)特斯拉连续6个季度净利超10亿美元;3)比亚迪宣布正式进入日本市场;4)北京将正式开放国内首个无人化出行服务商业化试点;5)理想试驾车急刹空气悬架断裂;6)福特汽车新方案确保公司产量目标。

(二)新能源发电方面

1)硅料价格延续小幅涨势;2)晶科能源推出1+2+3+N分布式全场景战略;3)能源局就产业链涨价等问题提出三大建议;4)北京市推进新能源开发利用;5)协鑫科技10万吨颗粒硅产能正式投产;6)山东省能源局:建设双千万千瓦级海上光伏基地。

二、投资建议

三、风险提示

电力需求下滑的风险;新能源发电消纳能力不足的风险;出口销量不及预期的风险;供给不及预期的风险;原材料上涨过快严重挤压下游生产环节利润的风险;竞争加剧导致产品价格持续下行的风险等。

吴砚靖丨计算机行业分析师

邹文倩丨计算机行业分析师

一、核心观点

(一)功率预测系统是新能源电站的必需,且其精度和服务的重要性将不断提高

随着新能源电站的并网装机容量规模的不断扩大,电网平衡对新能源发电功率预测的精度提出高要求。各地区能源监管机构对新能源电站发电功率预测的考核也日趋严格,发电功率预测的精度将直接影响到电站的运营与盈利情况,而功率预测的高精度需通过优质的服务来实现。因此,下游电站客户在选择供应商时,对功率预测的精度、服务期内快速反馈等方面的重视性将不断提高。

(二)公司是新能源发电功率预测市场的领军企业,布局能源IT新场景打开成长空间

公司主要向新能源电力市场主体提供以新能源发电功率预测产品为核心,以新能源并网智能控制系统、新能源电站智能运营系统、电网新能源管理系统为拓展的产品及相关服务。2019年公司在光伏、风能发电功率预测市场的占有率分别为22.10%和18.80%,排名第一。公司拥有高精度、高稳定性的功率预测技术,预测精度处于行业前列。公司重视服务,并已形成以提供服务为核心的经营体系。覆盖范围广、响应及时的服务体系已成为公司相对于竞争对手的重要优势,预计未来公司将继续保持在行业中的优势地位。公司依托自身在功率预测领域的技术优势,延伸布局了电力交易辅助决策支持系统、虚拟电厂智慧运营管理系统、储能智慧能量管理系统等新场景,并已取得进展,进一步打开成长空间。

(三) “十四五”期间我国光伏和风电年均新增装机规模将翻倍增长,保障公司主业高增速

公司营收增速的变化与我国光伏风电新增装机规模的变化方向一致,具有较高的相关性。“十四五”期间,预计我国光伏和风电年均新增装机规模约为120-140GW,而2020年之前平均每年只有51GW。行业年均新增装机规模翻倍增长,将带动公司功率预测设备及服务、并网智能控制系统等产品收入持续高增。

二、投资建议

我们预计公司2022-2024年分别实现营业收入3.91/5.03/6.40亿元,同比增长30.20%/28.60% /27.40%;实现归母净利润0.82/1.04/1.35亿元,同比增长37.98%/27.97%/29.40%;当前股价对应PE分别为71.35/55.76/43.09倍。首次覆盖,给予“推荐”评级。

三、风险提示

下游需求变动的风险;市场竞争加剧的风险;新业务拓展不及预期的风险。

陶贻功丨环保公用行业分析师

严明丨环保公用行业分析师

一、核心观点

(一)事件

公司发布2022年半年度报告,上半年实现营业收入1168.7亿元,同比增长22.7%;实现归母净利润-30.1亿元(扣非-38.3亿元),同比下降167.6%(扣非下降195.0%)。

(二)新能源板块盈利稳健增长,燃料价格高企拖累整体业绩

分板块来看,上半年燃煤亏损90.61亿元,同比下降506%;燃机盈利3.4亿元,同比下降56%;风电盈利34.25亿元,同比增长20%;光伏盈利5.29亿元,同比增长43%。

新能源板块盈利随着装机规模增加而稳健增长。目前新能源装机仅占公司总装机的13.9%,随着新能源装机不断增长,盈利有较大上涨空间;火电板块燃料价格同比大幅上涨,拖累整体业绩表现。上半年公司原煤采购综合价为840.27元/吨,同比上涨41.20%。境内火电厂售电单位燃料成本为376.70元/兆瓦时,同比上涨50.49%。虽然上半年公司各运行电厂平均上网结算电价为505.69元/兆瓦时,同比上升20.70%,但电价上升带来的收益不足以覆盖公司燃料成本的增加,导致公司上半年业绩亏损。

(三)上半年风光装机新增3.1GW,整体装机结构不断优化

截至2022年上半年,公司总装机达到122.19GW,其中风电累计装机12.48GW(含海上风电3.16GW),上半年新增1.95GW;太阳能累计装机4.48GW,上半年新增1.17GW。考虑到水电、生物质及天然气等其他清洁能源,公司低碳清洁能源装机容量占比达到24.33%,较2021年末提升了1.94个百分点。

(四)盈利能力边际改善,经营性现金流量净额同比增加

上半年公司毛利率1.93%,同比下降11.35pct,较2021年全年提升2.26pct;净利率-3.34%,同比下降8.78pct,较2021年全年提升2.86pct。虽然盈利能力受燃料价格影响较大,但相比于2021年全年仍有所改善。期间费用率6.54%,同比减少0.70pct,成本控制能力良好。资产负债率75.06%,同比增加7.01pct;经营性现金流量净额200.88亿元,同比增长4.99%。

(五)长协履约监管力度加大,火电盈利能力有望修复

从303号文正式执行的两个多月以来,国家及地方不断加大煤炭中长期合同签约履约监管,确保长协稳定供应且价格不超出规定的区间。根据7月22日国新办发布会,截至7月12日,电煤的中长期合同履约率超过了96%,向下游企业让利超过600亿。考虑到煤电电价最高可上浮20%,且高耗能行业涨幅不受此限制,在长协煤价及市场化电价的双重作用下,下半年火电盈利能力有望明显修复。

(六)响应能源转型要求,预计十四五新增新能源40GW

华能集团规划到2025年新增新能源装机80GW以上,确保清洁能源装机占比50%以上。公司目前煤电装机占比仍然较高,响应集团及国资委能源转型要求的积极性强,我们预计十四五期间公司新增新能源装机40GW,年均新增8GW左右。

二、投资建议

预计下半年长协比例逐步提升,至2023年能够实现长协完全覆盖,且价格不超过规定区间。预计公司2022-2024年归母净利润分别为38.15亿元、106.61亿元、127.17亿元,对应PE分别为28.9倍、10.4倍、8.7倍。首次覆盖,给予“推荐”评级。

三、风险提示

煤价维持高位;新能源开发进度不及预期;电价上涨幅度受限等。

如需获取报告全文,请联系您客户经理,谢谢!

/// 相关报告 ///

【银河晨报】7.27丨量化转债:发行与上市节奏加快,新券供给明显增加

【银河晨报】7.26丨农业:7月猪价持续上涨,自繁自养扭亏为盈

【银河晨报】7.25丨银行重仓比例下降,江浙成渝中小行获增持

【银河晨报】7.22丨军工中报业绩前瞻:疫情扰动+分化凸显

【银河晨报】7.21丨公用:用电量增速由负转正,太阳能投资力度远超预期

更多干货请关注 中国银河证券研究微信公众号

中国银河证券研究

微信号|zgyhzqyj